Налог с оборота по предоплатам — это налог с продаж, который начисляется с предоплаты. Например, если вы получаете от клиента заказ на 2000 + НСО (20%) = 2400 и клиент оплачивает заказ частями, то с поступившей предоплаты необходимо начислить налог с оборота и задекларировать эту предоплату в декларации об обороте за месяц, когда было поступление.

Добавление налога с оборота в проводку

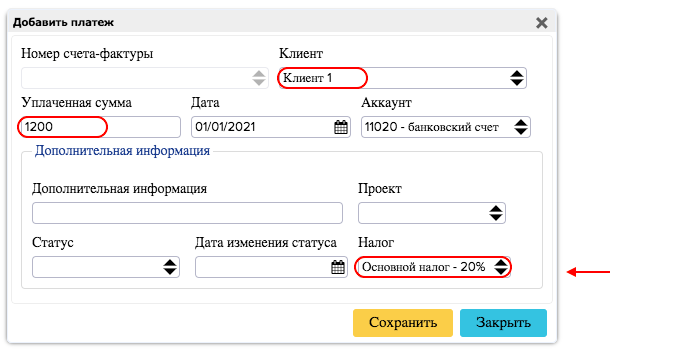

Если вы хотите, чтобы с суммы поступившей предоплаты был начислен налог с оборота, то составьте обычную проводку предоплаты, открыв «Продажа» → «Неоплаченные счета на продажу» → и в нижнем меню выберите «Добавить платеж». В нижней части открывшегося окна имеется раздел с налогом с оборота. Выберите там налоговую ставку. Тем самым для авансовой проводки (предоплаты) вы добавите налог с оборота.

Добавление налога с оборота в проводку в зависимости от клиента

Если вы хотите, чтобы с предоплаты конкретного клиента всегда начислялся налог с оборота и к проводке добавлялась строка с НСО, то это можно указать по клиентам на карточке клиента.

Для этого откройте «Продажа» → «Контакты» → выберите необходимый контакт и в нижнем меню нажмите «Карточка контакта» или иконку “i” перед клиентом. В разделе Бухгалтерская информация в поле »Налог» выберите нужную ставку налога с оборота и сохраните. На следующем рисунке на карточке контакта в качестве типа налога выбран «Основной налог — 20%».

Каждый раз, когда вы составляете для этого клиента проводку по предоплате, то с предоплаты высчитывается налог с оборота и в окошке «Добавить платёж» автоматически появляется налоговая ставка, назначенная для этого контакта в его карточке.

В банковском импорте для предоплат также отображается налоговая ставка, назначенная для этого контакта в его карточке, и начисляется указанный в карточке клиента налог с оборота.

Проводки по налогу с оборота

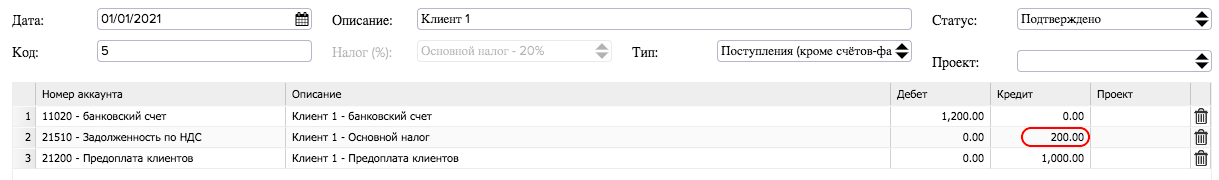

Если вы составили предоплату вместе с налогом с оборота так, как было описано выше, то появится следующая бухгалтерская проводка:

Налог с оборота по предоплатам образуется при добавлении предоплаты, на счете на продажу и при использовании предоплаты. Поскольку при создании счета-фактуры появляется в свою очередь поводка по налогу с оборота, то появляется обратная применению предоплаты сумма налога с оборота и в итоге общая сумма налогов с оборота составит ноль.

Ниже приводятся проводки, которые образуются, когда клиент делает предоплату в сумме 1200 евро и с этой суммы начисляется налог с оборота в сумме 200 евро.

1.Добавление предоплаты

Д: Банковский счет 1200

K: Предоплаты клиентов 1000

K: Налоговая задолженность 200

2. Составление счета продажи

Д: Требования к покупателям 1200

K: Выручка 1000

K: Налоговая задолженность 200

3.Использование предоплаты

Д: Предоплаты клиентов 1000

Д: Налоговая задолженность 200

K: Требования к покупателям 1200

Промежуточный конто-счет по налогу с оборота по предоплатам

Если у вас не назначен промежуточный конто-счет, то проводка выглядит следующим образом:

Д: Банковский счет 1200

K: Налоговая задолженность 200

K: Предоплаты клиентов 1000

В этом случае баланс не совпадает с рапортом по клиенту, поскольку в балансе отражены предоплаты клиентов 1000, а в рапорте по клиенту — в сумме 1200. Для таких случаев можно добавлять промежуточный конто-счет, и проводка выглядит следующим образом:

Д: Банковский счет 1200

Д: Промежуточный конто-счет по налогу с оборота 200

K: Предоплаты клиентов 1200

K: Налоговая задолженность 200

Для настройки промежуточного конто-счета откройте «Настройки» → «Начальные данные» → «Системные аккаунты/счета» и добавьте новую строку, в которой в качестве типа укажите «Промежуточный конто-счет по налогу с оборота по предоплатам». Выберите нужный конто-счет и сохраните. В результате после добавления предоплаты появится следующая проводка:

Где можно посмотреть предоплаты?

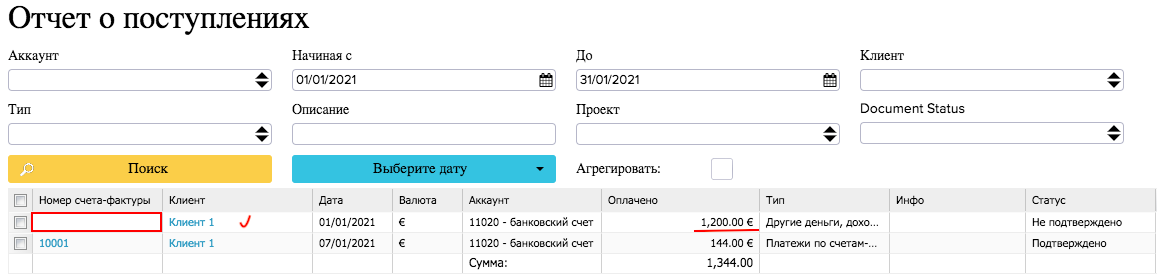

Произведенные клиентами предоплаты можно увидеть, если открыть «Продажа» → «Отчет о поступлениях».

Поступление предоплаты отличается от поступлений счетов тем, что колонка «Номер счета» будет пустой. При оплате счета там появится номер счета, который был оплачен.

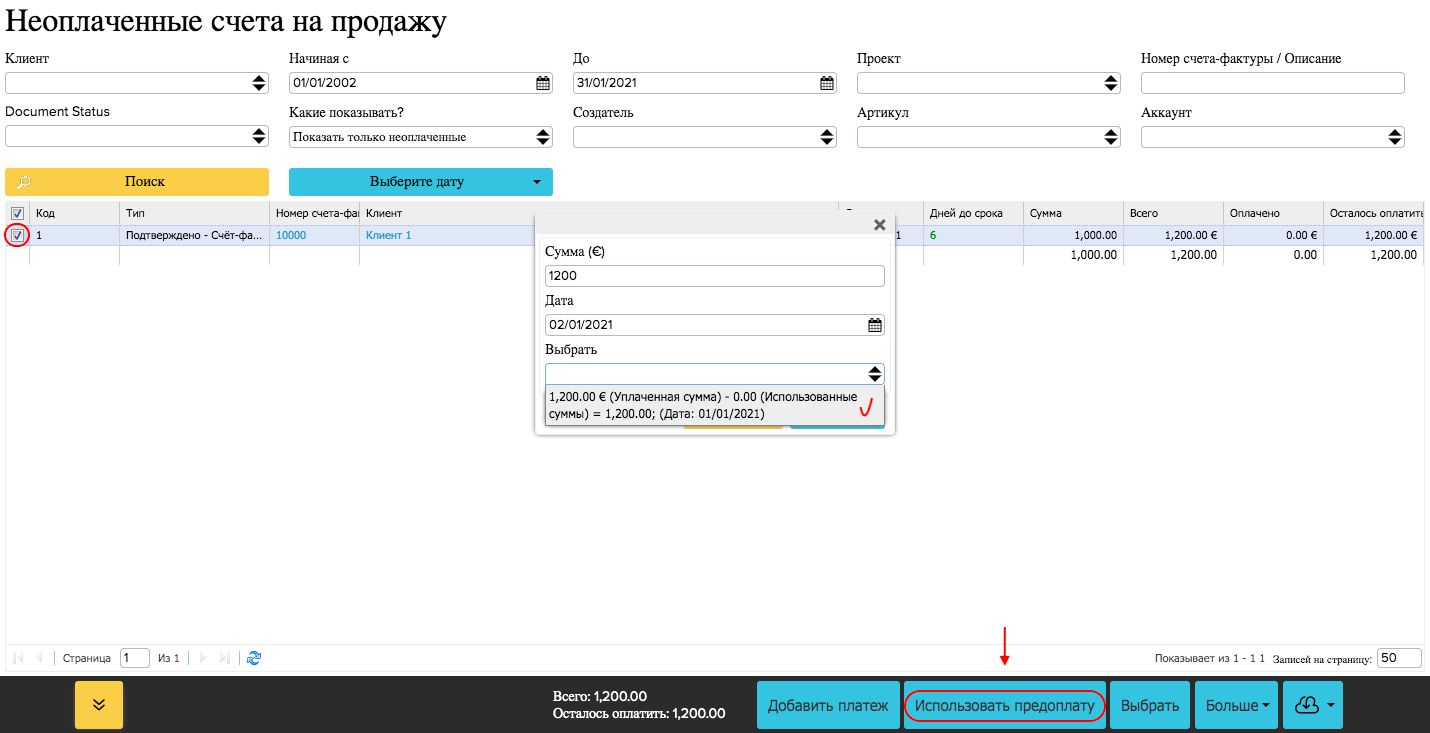

Использование предоплаты

Если вы хотите использовать эту предоплату и связать ее со счетом, то перейдите в «Продажа» → «Неоплаченные счета на продажу» → поставьте галочку перед желаемым рядом счета и нажмите синюю кнопку «Использовать предоплату». В списке выберите предоплату и сохраните.

При использовании предоплаты система всегда снимает налог с оборота с произведенной предоплаты. Если у вас активировано решение предоплаты для заказов или вы используете Склад ERPLY, то при составлении счета оплаченного заказа предоплата используется автоматически. Проводка будет обратной авансовой проводке и зависит от промежуточного конто-счета налога с оборота по предоплатам

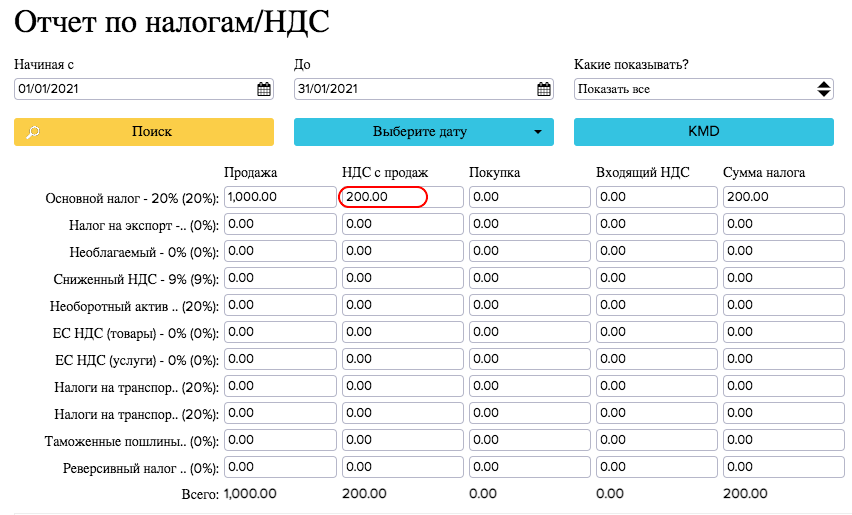

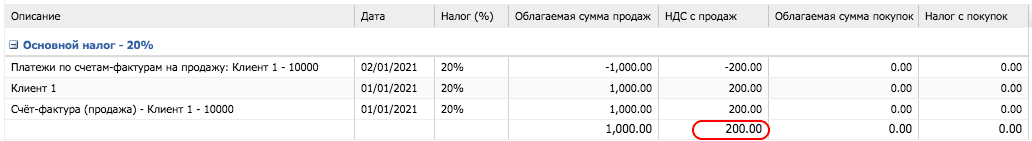

Налог с оборота в отчете по налогам с оборота

Налог с оборота по предоплатам добавляется в отчет по налогам с оборота в соответствии с датой поступления. Таким образом, если предоплата была совершена в сентябре, то вы увидите это в отчете по налогу за сентябрь. Для открытия отчета по налогам с оборота перейдите в «Отчеты» → «Отчет по налогам/НДС» . Выберите необходимый промежуток времени и нажмите «Поиск».

Если вы составили счет продажи и использование предоплаты в одном и том же месяце, когда возникла предоплата, то в общей сложности необходимо уплатить налог с оборота в размере 200 евро. Будут произведены проводки со следующими суммами налога с оборота:

В строках заказа/ счета на предоплату указаны разные проценты налога с оборота

Если в заказе или счете на предоплату указаны строки с разной ставкой НСО, у некоторых, например, 20%, а у некоторых — 9%, то это необходимо настроить.

Подарочные карты

Как правило, налог с оборота с подарочных карт отдельно не учитывается. Это значит, что подарочная карта продается на полную сумму. Однако, если вы желаете начислить налог с оборота с обоих сторон сделки, то налог с оборота необходимо указать в артикуле подарочной карты. Более подробно об этом вы можете прочитать в инструкции, касающейся подарочных карт. Инструкция находится здесь.

Как применить этот процесс к покупкам?

Поскольку покупка — это обратная сделка, то описанный выше процесс применяется к покупкам точно так же, как и к продажам. Однако необходимо учитывать тот момент, что основой возврата входного налога с оборота является счет, а не платеж.

Для пользователей Кассы и Склада ERPLY

Если вы используете Склад ERPLY и желаете настроить автоматический расчет налога с оборота по предоплате, то необходимо выполнить следующее:

- Откройте«Настройки» → «Настройки ERPLY POS & Inventory» → «Другие параметры» → «Налог с оборота для контакта в соответствии со страной». В этом разделе для каждого государства укажите соответствующий налог. Государства необходимо указывать в соответствии с признаком ISO2. Например, Эстония = EE, Латвия = LV, Литва = LT и т. д. Если НСО необходимо указать для контакта, у которого страна не указана, то значение = EMPTY.

- Затем синхронизируйте всех клиентов: «Настройки» → «Настройки ERPLY POS & Inventory» → нажмите кнопку «Синхронизировать клиентов и поставщиков».

- Откройте«Настройки» → «Конфигурация» и отметьте галочкой следующие выборы:

- «Рассчитать предоплату по НДС?»

- »Синхр. заказы и счета на предоплату?»

- Настройте промежуточный конто-счет налога с оборота по предоплатам. Читайте подробнее в разделе о промежуточном конто-счете налога с оборота по предоплатам

- Необходимо добавить для главной книги плагин дополнительных индексов. Читайте об этом подробнее здесь.

- Необходимо также пересинхронизировать определенный период, чтобы данные стали правильными. Для этого откройте «Настройки» → «Конфигурация» и поставьте галочку перед «Переписать поступления при синхронизации?».

- Затем откройте модуль синхронизации и синхронизируйте желаемый период.

Если вы хотите, чтобы всем клиентам был автоматически назначен процент налога с оборота по предоплатам, то на приборной панели в графе поиска выполните следующий поиск:

- «Правила налога с оборота для клиентов ERPLY в соответствии с типом счета ЕС» – вы можете указать налоговую ставку в зависимости от того, является ли клиент местным (DOMESTIC), находится ли в европейском союзе (EU), или за пределами Евросоюза (OUTSIDE_EU)

- «Объединить группы клиентов с налоговыми ставками» – можно указать для разных групп клиентов разные налоговые ставки.