Käibemaksu liigid

ERPLY Books’is koostatakse käibedeklaratsioon käibemaksu liikidele määratud TÜÜPIDE kaudu. Tüüp määrab, mis ridadele käibedeklaratsioonis andmed lähevad. Õigesti seadistatud käibemaksu liikide korral jõuab käibemaksuga seotud info Maksu- ja Tolliametile esitatava käibedeklaratsiooni õigetele ridadele.

Käibemaksu liike näed, kui avad “Sätted” > “KM liigid”. Avanenud KM liikide moodulis on näha juba seadistatud käibemaksu liigid koos õigete tüüpidega. Lisaks on Sul võimalik sinna lisada endale sobivaid käibemaksu liike. Tulbas “Nimi” on Sinu poolt valitud käibemaksu nimi, mida näed müügi- ja ostuarvetel. Tulbas “Tüüp” aga saad valida tüübi, millega on määratud, mis reale käibedeklaratsioonis andmed jõuavad. Kui Sul käibedeklaratsioonis ei kajastu andmed õigesti, siis kontrolli kindlasti üle tulp “Tüüp”.

ERPLY Books’is on kasutusel järgmised automaatselt seadistatud käibemaksu liigid:

| KM liik | Protsent % | KMD rida müük | KMD rida ost | Lisainfo |

|---|---|---|---|---|

| Peamine KM | 22 | 1, 4 | 5 | Käibemaks, mida näidatakse alati vaikimisi väärtusena (va siis kui põhivara ostetakse) |

| Peamine (VANA) | 20 | 1.1, 4 | 5 | |

| Vähendatud KM | 9 | 2, 4 | 5 | |

| Maksuvaba | – | 8 | – | |

| Põhivara KM | 22 | 1, 4 | 5, 5.2 | Mõeldud põhivara müügi ja soetamise jaoks. |

| Sõiduauto KM (100%) | 22 | – | 5, 5.3 | |

| Sõiduauto KM (50%) | 22 | – | 5, 5.4 | |

| EU KM (tooted) | 0 | 3, 3.1, 3.1.1 | 1, 4, 5, 6, 6.1 | Mõeldud nii EU müügi kui ostu jaoks |

| EU KM (teenused) | 0 | 3, 3.1 | 1, 4, 5, 6 | Mõeldud nii EU müügi kui ostu jaoks |

| Ekspordi KM | 0 | 3, 3.2 | – | Müük EU tolliterritooriumist väljapoole |

| Impordi KM | 0 | – | 4.1, 5, 5.1 | Ost EU tolliterritooriumist väljastpoolt |

| Pöördkäibemaks (siseriiklik) | 0 | 9 | 1, 4, 5, 7 | Kui organisatsioon on loodud enne 2019 a, siis palun kontrollige “Käibemaksu Lisareeglid”. Täpsemalt saate lugeda SIIT |

| Muu KM | – | – | Ei paigutata ühelegi reale käibedeklaratsioonis |

Peamine KM

“Peamine KM” näidatakse alati vaikimisi väärtusena, kui müügi- või ostuarvet sisestate.

“Peamine KM” liiki kasutatakse ostu- ja müügiarvetel, kus käibemaksumääraks on 22%. Tehingute andmed kajastatakse käibedeklaratsiooni ridadel 1, 4 ja 5.

- Müük – maksustatav käive kajastatakse real 1 ja käibemaksusumma real 4

- Ostud – sisendkäibemaksusumma kajastatakse real 5

Vähendatud KM

“Vähendatud KM” liiki kasutatakse ostu- ja müügiarvetel, kus käibemaksumääraks on 9%. Sel juhul kajastatakse tehingute andmeid käibedeklaratsiooni ridadel 2, 4 ja 5.

- Müük – maksustatav käive kajastatakse real 2 ja käibemaksusumma real 4

- Ostud – sisendkäibemaksusumma kajastatakse real 5

Maksuvaba

“Maksuvaba” liiki kasutatakse ostu- ja müügiarvetel, mille käive pole maksustatav. Maksuvaba müügi puhul näidatakse käivet käibedeklaratsiooni real 8. Maksuvaba käivet kajastatakse käibedeklaratsioonil ainult müügiarvete puhul, ostuarvete puhul seda ei kajastata.

Põhivara KM

“Põhivara KM” liiki kasutatakse ostu- ja müügiarvetel, kui ostetakse või müüakse põhivara. “Põhivara KM” käibemaksumääraks on 22%.

- Müük – maksustatav käive kajastatakse real 1 ja käibemaksusumma real 4

- Ostud – sisendkäibemaksusumma kajastatakse real 5 ja 5.2

Sõiduauto KM (100%)

“Sõiduauto KM (100%)” kasutatakse ostude puhul siis, kui arvestad sõiduautoga seotud kuludelt sisendkäibemaksu tagasi 100%. Sel juhul kajastatakse sisendkäibemaksusumma käibedeklaratsiooni ridadel 5 ja 5.3.

Sõiduauto KM (50%)

“Sõiduauto KM (50%)” kasutatakse ostude puhul siis, kui arvad sõiduautoga seotud kuludelt sisendkäibemaksu tagasi 50% ulatuses. Sel juhul kajastatakse sisendkäibemaksusumma käibedeklaratsiooni ridadel 5 ja 5.4.

EU KM (tooted)

“EU KM (tooted)” käibemaksu liiki kasutatakse EU siseste kaupade müügi ja ostu puhul. Käibedeklaratsioonil kajastatakse andmeid ridadel 1, 3, 3.1, 3.1.1, 4, 5, 6 ja 6.1.

- Müük – käive kajastatakse käibedeklaratsiooni ridadel 3, 3.1 ja 3.1.1.

- Ostud – EU-st ostetud kaupade puhul rakendatakse pöördmaksustamise põhimõtteid. Ostuhinda kajastatakse käibedeklaratsiooni ridadel 1, 6 ja 6.1. Käibemaksusummat näidatakse ridadel 4 ja 5. Kokku on ridade 4 ja 5 tehingult arvestatav käibemaksusumma saldo null. EU KM (teenused)

Kui soovid, et “EU KM (tooted)” puhul kajastada kannetel eraldi käibemaksu summasid, siis ava “Sätted” > “KM liigid”, vajuta nuppu “Lisainfo” ja määra pöördmaksu käibemaksukontod müügi ja ostu puhul. Sama kehtib “EU KM (teenused)” puhul.

EU KM (teenused)

“EU KM (teenused)” käibemaksu liiki kasutatakse EU siseste teenuste müügi ja ostu puhul. Käibedeklaratsioonil kajastatakse andmeid ridadel 1, 3, 3.1, 4, 5, 6.

- Müük – käivet kajastatakse käibedeklaratsiooni ridadel 3 ja 3.1.

- Ostud – EU-st ostetud teenuste puhul rakendatakse pöördmaksustamise põhimõtteid. Ostuhinda kajastatakse käibedeklaratsiooni ridadel 1 ja 6. Käibemaksusummat näidatakse ridadel 4 ja 5. Kokku on ridade 4 ja 5 tehingult arvestatav käibemaksusumma saldo null.

Kui soovid, et kannetel kajastuksid ka käibemaksusummad, siis saad selle seadistada samamoodi nagu “EU KM (tooted)” puhul (vt eelmine punkt).

Ekspordi KM

“Ekspordi KM” kasutatakse müükide puhul EL tolliterritoorimist väljapoole. Käibedeklaratsioonil kajastatakse ekspordi käivet ridadel 3 ja 3.2.

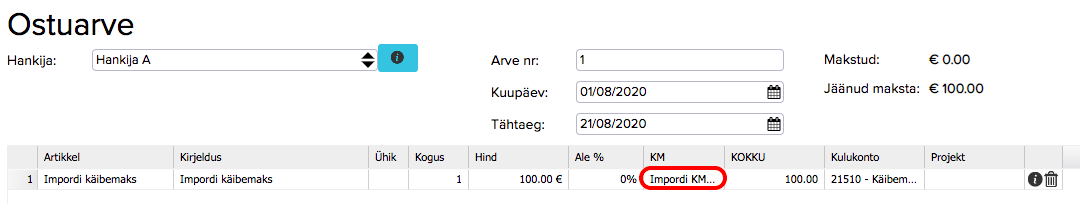

Impordi KM

Impordi käibemaksu kasutatakse ostude puhul, mis ostetakse väljastpoolt EL tolliterritooriumi. Kui oled impordi käibemaksu tasunud tollile ja Sul on õigus kaupade importimisel tasutud sisendkäibemaks käibedeklaratsioonis maha arvestada, siis kajastatakse impordi käibemaksu käibedeklaratsiooni ridadel 5 ja 5.1.

Impordi käibemaksu kasutatakse teistest käibemaksu liikidest erinevalt. Tavaliselt on vaja kajastada kaks arvet.

1. Kaupade ostuarve

Ostuarve kajastamisel sisesta summa ja vali käibemaksuliik, mille tüübiks on “Muu KM”, kuna ostusummat ei kajastata käibedeklaratsioonil.

2. Impordi käibemaksu arve

Impordi käibemaksu kohta väljastatud arvel määrake kulukontoks sisendkäibemaksu konto ja käibemaksu liigiks vali “Impordi KM”. Kui avad “Sätted” > “KM liigid”, siis näed, et “Impordi KM” tüübiks on määratud “Toll”. Sellega on määratud, et impordi käibemaksu summa jõuab käibedeklaratsiooni ridadele 5 ja 5.1.

Impordi käibemaksu kasutamiseks võite luua eraldi artikli, et edaspidi oleks selle kasutamine lihtsam. Ava “Ost” > “Ostu-müügi artiklid”. Vajuta “+” nuppu, millega saad luua uue artikli. Vali Sulle meeldiv nimi, näiteks võid valida artikli nimeks “Impordi käibemaks” ja kontoks vali käibemaksukonto. Seejärel vajuta “Salvesta” nuppu.

Pöördkäibemaks (siseriiklik)

Siseriiklikuks kasutamiseks. Eesti siseselt pöördmaksustatakse kinnisasja, metallijäätmete, väärismetalli ja metalltoodete müüki.

Kolmnurktehing

Kolmnurktehing on kauba võõrandamise tehing kolme liikmesriigi ettevõtja vahel, kes kõik on oma riigis registreeritud maksukohustuslasena. Kolmnurktehingu puhul on tegemist tehinguga, kus kaup müüakse ära kahe järjestikuse müügitehinguga ja kõik kolm osapoolt asuvad erinevates liikmesriikides. Müügitehingu kohaselt müüb esimese liikmesriigi maksukohustuslane A (võõrandaja kolmnurktehingus) kauba teise liikmesriigi maksukohustuslasele B (edasimüüja kolmnurktehingus) ja B-lt läheb kaup edasi kolmandasse liikmesriiki C (soetaja kolmnurktehingus), kusjuures kaup toimetatakse otse esimesest liikmesriigist (A) kolmandasse liikmesriiki (C).

Kolmnurktehingu km liiki kasutatakse ERPLY Books’is ainult nende tehingute puhul, kus rakendub Käibemaksuseaduse viide nõukogu direktiivi 2006/112 EU artiklile 141.

Kolmnurktehingu käibemaksu arvestuse rakendamiseks ava Sätted –> KM liigid ja loo uus km liik, millele vali tüübiks Kolmnurktehing. Lisaks KM liikide all vajutada “Lisainfo” nuppu ja lisada “Protsent (ost)” veergu 22%

Seejärel Pealehe otsingusse kirjutada Käibemaksu lisareeglid ja lisada reeglid nagu pildil.

1. Kui Eesti maksukohustuslane on võõrandaja kolmnurktehingus (A), deklareerib ta ühendusesisese käibe KMD lahtris 3, 3.1 ja 3.1.1 ning VD veerus 3. Selleks kasutatakse müügiarvel km liike EU KM (tooted) ja EU KM (teenused).

2. Kui Eesti maksukohustuslane on edasimüüja kolmnurktehingus (B), deklareerib ta kolmnurktehingu VD veerus 4. Edasimüük kolmnurktehingus ei ole kauba ühendusesisene käive ja KMD-l tehingut ei deklareerita. Selliste tehingute puhul kasutatakse km liiki, millel Tüüp Muu KM

3. Kui Eesti maksukohustuslane on soetaja kolmnurktehingus (C), deklareerib ta soetamise KMD lahtrites 1 või 2, 4 ja 7. Kui on soetatud kaupa, millelt on õigus sisendkäibemaks maha arvata, näidatakse arvutatud käibemaksu summa ka mahaarvatava sisendkäibemaksuna KMD lahtris 5. Sellistel tehingutel kasutatakse ostudokumendil KM liiki, millel Tüüp Kolnurktehing

Kui igas etapis kasutatakse korrektseid km liike, siis kaasab ERPLY Books kõik vajaliku info nii KMD aruande faili kui ka VD aruande faili.

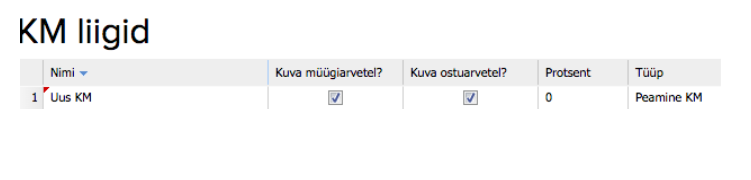

Uue KM liigi loomine

Uue käibemaksu liigi saad lisada, kui avad “Sätted” > “KM liigid” ja vajutad paremal allservas olevat sinist “+” nuppu. Tekib lisarida, kuhu kirjute nimi ja vali tulbas “Tüüp” vajalik tüüp. Uue käibemaksu liigi loomisel saad valida deebet ja kreedit käibemaksukontod, kuhu selle liigi kasutamisel tehingu käibemaks konteeritakse. Vajuta paremal allservas olevat “Salvesta” nuppu.

Erand KM liigi loomine

Kui Sul on vaja luua käibemaksu liik, mida pole veel ERPLY Books’is kasutusel, siis saad luua enda ettevõttele sobiva käibemaksu liigi ja määrata, et see jõuab õigetele käibedeklaratsiooni ridadele. Mine “Sätted” > “KM liigid” ja vali uue käibemaksu liigi tüübiks “Erand” (selle kaudu saad määrata ise KMD read, millel andmed kajastatakse). Vajuta “Salvesta” nuppu.

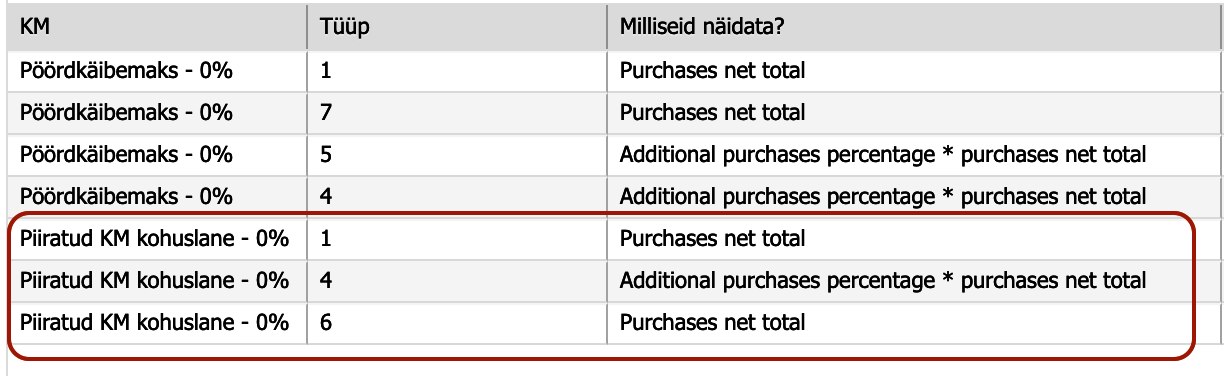

Seejärel mine pealehele ja kirjuta otsingulahtrisse “Käibemaksu lisareeglid” ja täida järgnev:

- Vali loodud uue käibemaksu nimetus

- “Tüübiks” vali number, mis reale see käibedeklaratsioonis paigutatakse

- “Milliseid näidata?” lahtris vali, mis summat sellel käibedeklaratsiooni real näidata (müügitulu, ostusumma, käibemaksu summa vm)

- Vajuta Salvesta nuppu.

Kui soovid, et andmed jõuaksid käibedeklaratsiooni mitmele erinevale reale, siis lisa mitu rida.

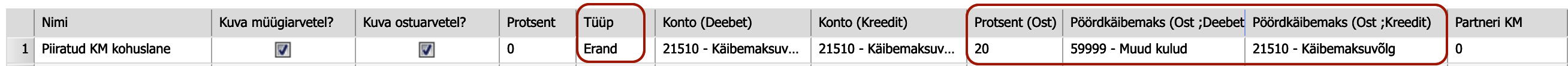

Piiratud käibemaksukohuslane

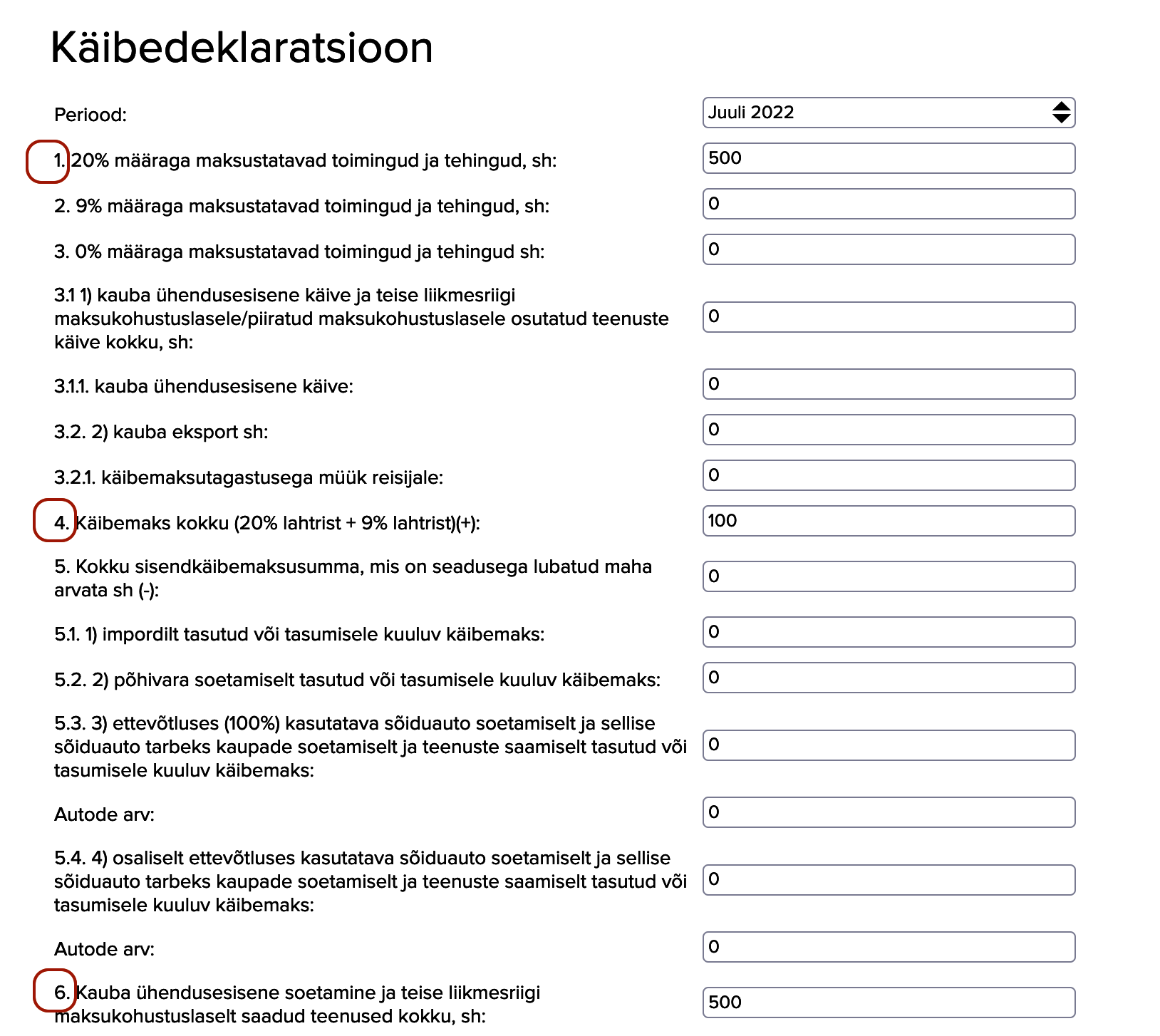

Järgnevalt toome näite, kuidas seadistada ise erand käibemaksuliik piiratud käibemaksukohuslase jaoks, kus piiratud käibemaksukohuslane ostab EU riigist kaupasid ja peab tasuma käibemaksu sellelt Maksu- ja Tolliametile, aga ise sisendkäibemaksu tagasi küsida ei saa. Deklareerib ta ostusumma käibedeklaratsiooni ridadel 1 ja 6 ning käibemaksusumma real 4.

1. Mine “Sätted” > “KM liigid” ja loo uus käibemaksu liik. Protsendiks määra “0”, tüübiks vali “Erand”. Vajuta alamenüüst “Lisainfo”. Sellega ilmub tabelisse veel lahtreid. Otsi üles “Protsent (Ost)” ja sisesta sinna 20. “Pöördkäibemaks (Ost; Deebet)” lahtrisse määra kulukonto, kuhu tahad käibemaksu kanda ja “Pöördkäibemaks (Ost; Kreedit)” lahtrisse määra käibemaksu võlakonto.

2. Mine pealehele ja kirjuta otsingukasti “Käibemaksu lisareeglid” ja lisa järgnevad read, et käibedeklaratsioonil kajastuksid andmed ridadel 1, 4 ja 6. Lisa kolm rida pildil olevate andmetega ja salvesta.

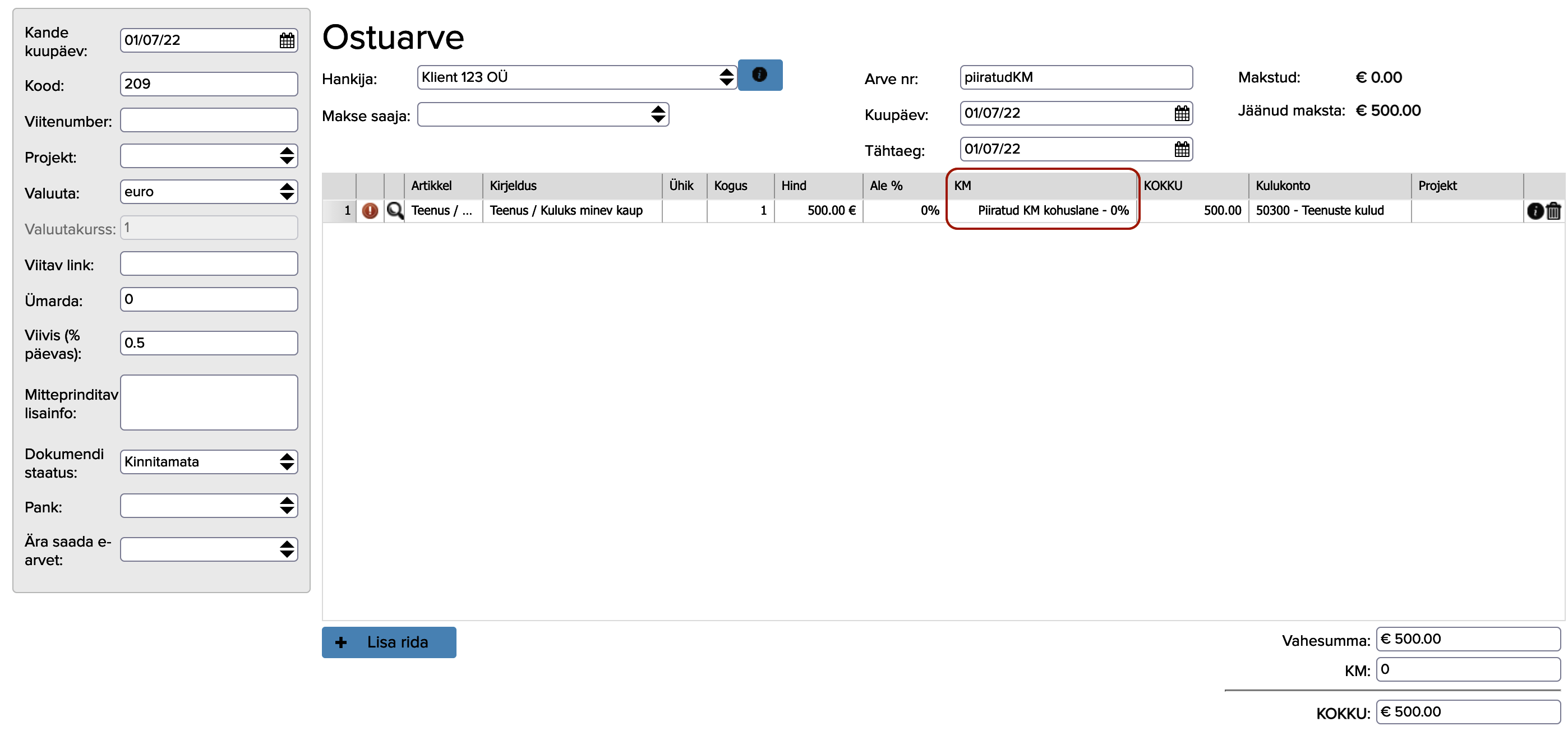

3. Sisesta ostuarve ja salvesta.

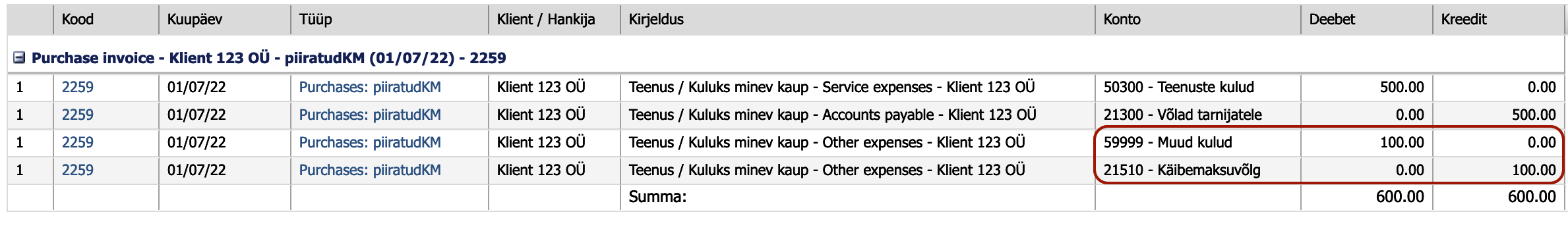

4. Kui vajutad alamenüüst “Muu” > “Kanded”, siis näed finantskannet, kus käibemaks on kantud kulukontole ja käibemaksuvõla kontole.

5. Kui avad käibedeklaratsiooni “Aruanded” > “Käibemaksuaruanne” > “KMD”, siis näed, et andmed on kajastatud soovitud ridadel (1, 4, 6).

Mitu samasugust KM liiki

Kui kasutad ERPLY ladu või mõnda muud välist süsteemi, siis võib juhtuda, et Sul on tekkinud andmete sünkroniseerimisega mitu samasugust käibemaksu liiki. Näiteks on ERPLY Books’is olemas käibemaks “Peamine KM”. Kui süngid välisest süsteemist samasuguse käibemaksu liigi, mille nimeks on KM 22%, siis saad selle nimeks muuta samuti Peamine KM. Selleks kopeeri Erply Booksi nimi Peamine KM ja kleebi see KM 22% asemele. Peale seda on Sul kasutuses üks käibemaksu liik.